「トルコリラ円はもう終わった──」

そう思っている方にこそ、読んでほしい記事です。

たしかに、トルコリラ円(TRY/JPY)の為替レートは、長年にわたり下落を続け、「底なし通貨」と揶揄されてきました。

しかし最近、X(旧Twitter)などで「スワップ収益が為替損を上回って黒字化した」という報告がちらほら見られるようになっています。

為替が下がっても、毎日のスワップが積み上がればプラスになる──。

一見、信じがたいようなこの現象は、いったい本当なのでしょうか?

本記事では、トルコリラ円の「スワップ込みトータルリターン」に焦点を当て、過去の実績と現在の金利環境を踏まえながら、

「オワコン」と呼ばれた通貨ペアの“再評価”について、わかりやすく解説します。

高金利通貨の関連記事はこちら

➡️スワップ派は死んでなかった!負けても勝てるFXキャリートレード戦略の真実

「トルコリラ円はオワコン」──本当にそうなのか?

「トルコリラ円(TRY/JPY)はもう終わった通貨ペア」

「買っても下がるだけ、長期保有なんて自殺行為」

──そんな声が、SNSやブログではあふれています。

たしかに、下のチャートを見れば納得です。

2021年には14円台だったトルコリラ円は、2025年半ばには3.5円前後にまで急落。まるで底なし沼のように、時間とともに価値が目減りしていく様子がよくわかります。

「この通貨ペアを長期で持ってるなんて正気か?」

そう思うのが普通でしょう。

ところが──最近、SNS(特にX)上で意外な報告が増えているのです。

「含み損よりスワップが多くなって、トータルで黒字に!」

「買って放置してたら、気づけば含み益化してた」

つまり、“オワコン”と言われたトルコリラ円が、スワップポイントの積み上げでプラス転換していたという体験談が、ちらほら見受けられるようになっています。

高スワップポイントが逆転の鍵

「スポットは下がりっぱなしなのに、なんでプラスになるの?」

──これは一見すると矛盾のように思えますが、FXにおける「スワップポイント(=金利差)」の仕組みを知れば、そのからくりは簡単に説明できます。

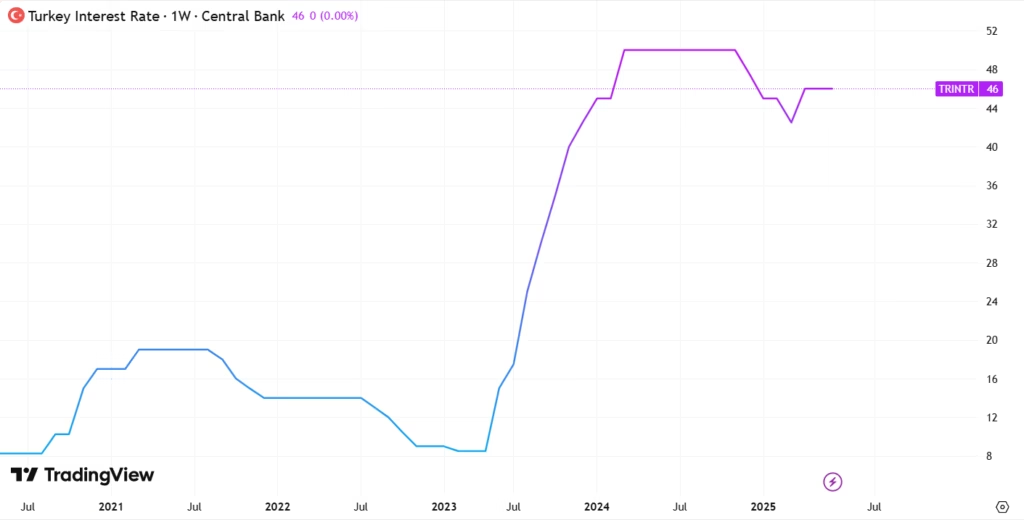

FXでは、2つの通貨の政策金利の差がポジション保有者にとっての「金利収入(あるいは支払い)」になります。2023年以降、トルコは利上げを繰り返し、2024年以降は政策金利は40%前後の超高金利を維持しています。一方、日本も利上げは行われたものの0.5%の低金利が続いています。

📉 トルコの政策金利

その結果──

- TRYを買ってJPYを売る(=ロング)ポジションには、毎日スワップポイントが大量に入る状態に。

- 業者によっては、1万通貨あたり1日30円超というスワップも。

この状況が長期間続いたことで、スポット価格の下落を金利収入(スワップ)の積み上げが上回るという逆転現象が生まれたのです。

しかもスワップは毎日発生し累積していきます。これが「為替は下がってるのに、なぜか全体では儲かってる」という不思議な現象の正体。

一言でいえば、

「トルコリラ円は、“金利”という武器でスポット下落に抗ってきた」

ということになります。

スワップ込みリターンをグラフで可視化

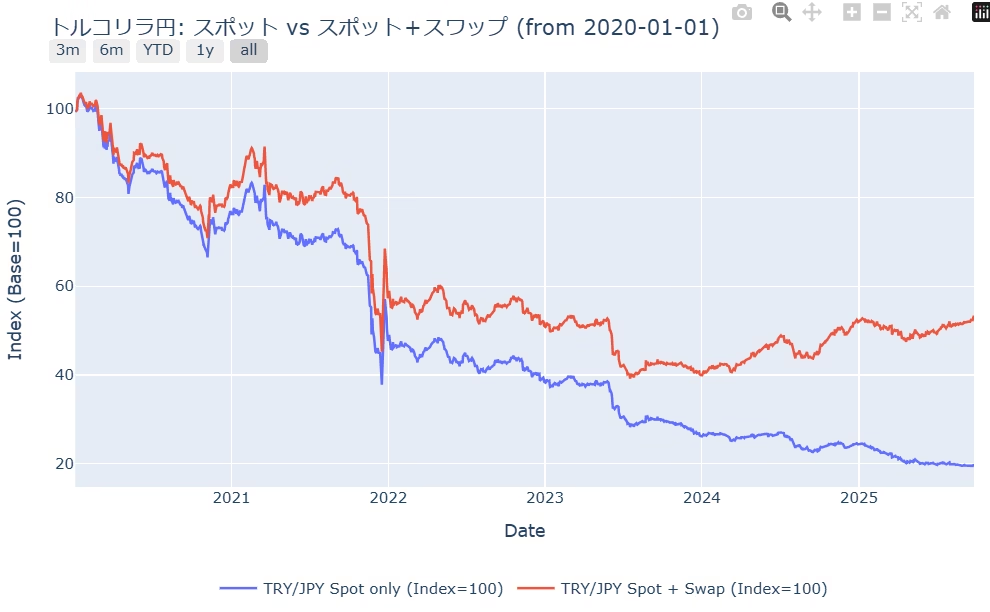

それでは実際に、スポットとスワップ込みのリターンを比較してみましょう。

以下のグラフは、2020年以降のトルコリラ円(TRY/JPY)スポット価格と、そこにスワップポイントを積み上げた“実質トータルリターン”を重ねたものです。

ぱっと見てわかるように──

- 青い線(スポット価格)は、長期的にじわじわと下落し続け、2025年は過去最低水準へ。

- 一方、赤い線(スワップ込み)は2024年以降には上昇トレンドに転じているのがわかります。

これはつまり、「2024年以降、トルコリラ円のスポット価格は下がり続けているものの、為替差損をすべてスワップで埋めて、それ以上に利益が出る状況が発生した」ということを意味します。

従来、トルコリラ円は“下がるだけの通貨ペア”として敬遠されがちでしたが、長期保有とスワップの積み上げによる“逆転現象”が、ようやく実感を伴って語られるようになってきたのです。

※このグラフにおけるスワップポイントは、政策金利差をもとに推計したものであり、実際の取引におけるスワップポイントとは異なります。

スワップポイントは政策金利差に基づくものの、実際にはカバー先の資金調達コストや需給、業者の裁量などさまざまな要因で決定されます。詳しくは以下の記事をご参照ください。

👉 FXのスワップポイントはどう決まる? 仕組み・業者差・カラクリを徹底解説

トルコリラ円は「高金利通貨ペア」として再評価されるのか?

スワップ込みで見れば、トルコリラ円のリターンは2024年からすでに反転しています。では、この動きが一過性で終わるのか、それとも「トルコリラ円」の見方そのものが変わりつつあるのか──

ポイントは実質金利の変化です。

2024年まで、トルコは猛烈なインフレに苦しみ、名目金利こそ高くとも、実質的にはマイナス金利の通貨でした。しかし、以下のグラフをご覧ください。

📉 トルコの消費者物価上昇率(前年比)

2024年半ばに前年比+70%超まで上昇したCPIは、その後急速に低下。2025年8月時点では+33%まで下がっています。

一方で、2025年9月現在の政策金利は40.5%。この差を取ると、トルコの実質金利は+7%程度あると推定できます。

つまり──

- いまのトルコリラは“実質金利が高い通貨”に変貌

- トルコリラにとって、為替安定と投資妙味の両面で好条件が整いつつある

- 一方の日本は、金利0.5%、インフレ率3.5%で実質金利はマイナス

かつては「高金利だけど危険」「買ってはいけない通貨」とされてきたトルコリラ。しかし今や、高スワップ+実質金利プラス+為替下落一服という三拍子が揃い、「スワップ狙いの通貨ペア」としての再評価が進んでもおかしくありません。

まとめ:「トルコリラ円はオワコン」じゃなかった!

「トルコリラ円=オワコン」──そんな常識が、静かに崩れつつあります。

たしかに、スポットレートだけを見れば、トルコリラ円は底なし沼のように下がり続けてきました。しかしその裏で、高水準のスワップポイント(=金利収入)がじわじわと含み損を上回り、プラスに転じていたという事実が見えてきたのです。

これは一時的な偶然ではなく、金利・物価・為替の構造的な変化の結果です。政策金利は高止まりし、インフレ率が沈静化することで、トルコリラは「実質金利が高い通貨」へと変貌を遂げています。

加えて、日本との金利差は依然として大きく、長期的なスワップ収入が期待できる通貨ペアであることも変わりません。

もちろん、リスクが消えたわけではなく、トルコの政治・経済・通貨政策は依然として不透明です。だからこそ、「全力投資」ではなく、スワップ狙いの分散投資枠としての活用が現実的な戦略になります。

「トルコリラ円はオワコン」という言葉に流される前に、一度冷静に、スワップ込みのトータルリターンを見つめ直してみてください。

もしかすると、そこには「意外と使える」高金利通貨の姿があるかもしれません。

🎯 トルコリラ円のスワップ投資を始めるなら

トルコリラ円でスワップ収益を狙うなら、

業界最高水準スワップで知られる『GMOクリック証券』 が最有力の選択肢です。

- 「ハラキリスワップ」と呼ばれるほどの高水準スワップ

- 大手ネット証券ならではの安心感

- メキシコペソやハンガリーフォリントなど新興国通貨も充実

\高スワップ通貨投資を始めるならここ!/

追記:トルコリラ/ドルもおすすめの戦略

トルコリラに投資する場合、トルコリラ円の買いが普通でした。

しかし、いま注目されているのは、米ドル/トルコリラ(USD/TRY)の“売り”という戦略です。

米ドル/トルコリラ(USD/TRY)の売りポジションは、通貨の安定性と高スワップの両立を実現できる新たな選択肢として注目されています。

👉 詳しくはこちらの記事で解説しています:

FXスワップ派必見!トルコリラ“売り”で稼ぐ新戦略|米ドル/トルコリラが最強な理由とは?

これからスワップを武器に長期運用を考えるなら、従来の高金利通貨買いに加えて、こうした“売り戦略”も視野に入れてみてはいかがでしょうか?

コメント