「金価格が上がっているのに、ファンドの基準価額が反応しない…?」 そんな違和感を覚えたことはありませんか?

加えて、信託報酬0.789%+販売手数料2.2%という高コストも見逃せません。

本記事では、人気の金連動型ファンド「ピクテ・ゴールド」の構造と、その落とし穴を詳しく解説しつつ、もっと柔軟かつコスト効率よく運用できる代替手段として「金CFD+FX(ドル円)」を提案します。

ピクテ・ゴールドのコストやタイムラグ、取引の制約に疑問を感じた方は、ぜひ最後まで読んでみてください。

ピクテ・ゴールドとは?まずは基本のおさらい

ピクテ・ゴールド(為替ヘッジなし)は、金価格に連動することを目指した投資信託です。年1決算型で、基準価額の変動は主にドル建て金価格とドル円の為替レートの動きに左右されます。

そのため、価格の動きは「金」×「ドル円」そのものであり、実質的には米ドル建ての金価格に投資しているのと同じです。そして、為替ヘッジをしていないため、円安が進めばその分リターンが押し上げられる一方、円高局面では金価格が上昇してもリターンが減る可能性があります。

また、このファンドの信託報酬は年率0.789%、加えて販売手数料が最大2.2%と設定されており、シンプルなファンドにもかかわらず低コストとは言い難い商品です。

投資家にとっては「手軽に金とドルの値動きに乗れる」一方で、「コストが高い」側面もあるファンドと言えるでしょう。

金CFDに関連する記事はこちらもご参照ください。

➡️Tracers S&P500ゴールドプラスを作ろう!CFD+FXで人気ファンドを再現!

➡️金価格が高騰中!CFDなら少額から簡単に金投資ができる理由とは?

➡️楽天証券の金投資はCFDと純金積立どっちが得?現物受取もできる最強サービス解説

CFD(金)+FX(ドル円)でこのファンドを作ろう!

ピクテ・ゴールドを簡単に再現する方法があります。「金CFD」と「FXでドル円を買う」組み合わせです。この2つを同時に保有することで、実質的に「ドル建て金価格」に投資して、「為替リスクも取る」というピクテ・ゴールドの構造をそのまま再現できます。

金CFDを単体で持つ場合、ポジションに対してドル建ての金利がマイナス(金利調整額)となりますが、FXでドル円を買っておけば、ドル金利をスワップによって受け取ることができます。

つまり、金CFD+ドルFXを同時に保有すれば、トータルでは「金スポット+米ドルの保有」と同じ効果が得られるわけです。

この組み合わせには、ピクテ・ゴールドにはない以下のメリットがあります:

- リアルタイムで売買できる(24時間取引)

- 指値・逆指値・OCOなどの柔軟な注文が可能

- スプレッド以外のコストが極小、しかも販売手数料はゼロ

- 自分でレバレッジを管理できる(1倍運用も可能)

「金価格に投資して、為替のリスクも取る」という意図でピクテ・ゴールドを選ぶなら、その本質をより自由に・安く・タイムリーに実現できるのが、CFD+FXというわけです。

【落とし穴①】コストが高い

ピクテ・ゴールドは、信託報酬が年0.789%、さらに販売手数料が最大2.2%もかかります。これを5年間保有すると、運用益とは別におよそ6%近くのコストを負担する計算になります。これは「ただ金とドルに投資しているだけ」のファンドとしては、かなり高額です。

一方、CFDとFXの組み合わせでは、こうした継続的な手数料は発生しません。CFDの取引コストは基本的にスプレッドのみで、金を長期で保有する場合には、米金利分の金利調整額がかかります。しかし、FXでドル円のロングポジションを持っていれば、スワップポイントを受け取ることにより金利調整額は相殺されます。

つまり、CFDとFXならば、かかるコストは非常に狭いスプレッドのみであり、ピクテ・ゴールドよりも実質的な保有コストは大幅に安くなります。

販売手数料も不要なので、初期費用の面でも有利です。買ってすぐ数%マイナスからスタートするような投資信託と違い、CFD+FXでは「コストが利益を食いつぶすリスク」を最小限に抑えることができます。

【落とし穴②】金価格の反映が1営業日遅れる

ピクテ・ゴールドのもう一つの大きな弱点は、金価格の反映が「1営業日遅れ」であるという点です。

というのも、ピクテ・ゴールドはスイスの外国籍ファンドに投資しており、その基準価額(NAV)は現地時間で算出されます。日本国内の基準価額は、それを1営業日遅れで反映する仕組みになっているため、投資家が実際に見ている基準価額は、昨日の金価格を反映したものなのです。

実際、SNS上では「昨日の金価格が上がったのに、今日の基準価額は動かない」「反応が遅れて見える」といった声も見られます。

これは大きな問題です。たとえば金価格が急騰した局面で「利益確定したい」と思っても、売却できるのはその翌営業日であり、基準価額はすでに反転しているかもしれません。

一方、CFD+FXであれば、価格はリアルタイムで反映されます。金価格が上がっている最中に売ることも、急落した瞬間に買い増すことも可能です。指値や逆指値も使えるため、価格の変動に柔軟に対応できる点は大きな優位性と言えるでしょう。

実際に金CFD×ドル円でシミュレーションしてみた

ここまで読んで「CFD+FXで本当にピクテ・ゴールドと同じような値動きになるの?」と思った方もいるかもしれません。

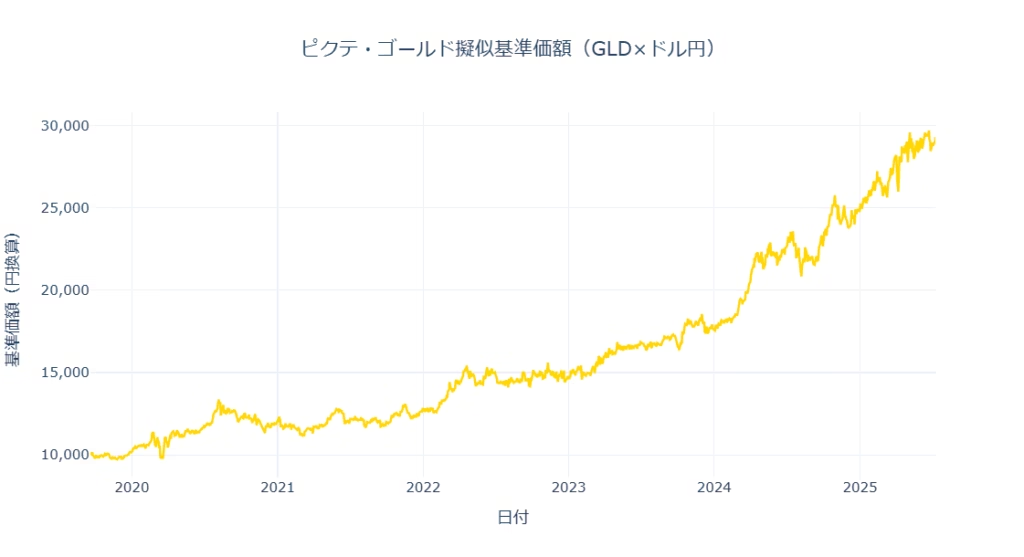

そこで、実際に「金CFD」と「ドル円」の為替レートを掛け合わせて、ピクテ・ゴールドと同様の円建て金価格の推移を再現してみました。

起点はピクテ・ゴールドの設定日である2019年9月19日とし、この日の価格を10,000円としてスケーリング。以後の金価格とドル円の掛け合わせにより、擬似的な基準価額の推移(nav_like)を作成しています。

実際の結果をグラフ化してみると、ピクテ・ゴールドの基準価額と非常によく似た動きを示しており、「GLD×ドル円」というシンプルなモデルでも十分に近似可能であることが確認できました。

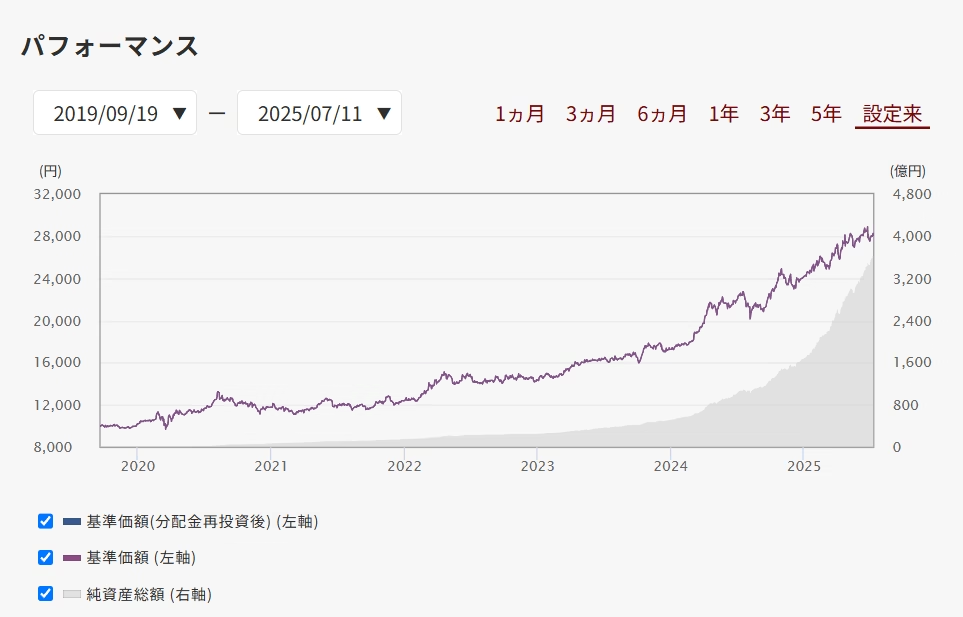

以下の2つのグラフを比較してみましょう。

- 上段:CFD+FX(GLD×ドル円)による擬似基準価額の推移

- 下段:ピクテ・ゴールドの実際の基準価額(分配金再投資後)

どちらも2019年9月19日を起点とし、最新の2025年7月までの値動きを表示しています。ご覧のとおり、価格のトレンドや変動のタイミングは非常によく一致しており、CFD+FXでもピクテ・ゴールドの実質的な値動きを高い精度で再現できることが分かります。

しかも、前述のとおりCFD+FXのほうが「低コスト」「自由度の高さ」「リアルタイム性」といった面で明確な優位性を持っており、構造がほぼ同じであるなら、より有利な手段を選ぶのが合理的とも言えるでしょう。

まとめ|金を買いたいなら、投信より“設計自由度”のあるCFD+FXで!

ピクテ・ゴールドは、「金価格×ドル円為替レート」に連動するという意味で、非常にわかりやすく、長期保有にも向いた投資信託です。しかし、その構造は意外と単純で、「金」と「ドル円」の動きを足し合わせたものに過ぎません。

その実質的な構造を、もっと自由に、もっと安く、もっとタイムリーに実現できるのが「CFD+FX」の組み合わせです。

- 販売手数料も信託報酬も不要

- リアルタイムの価格で自由に売買できる

- 為替リスクも自分で調整可能

とくに、短期的な金価格の急変動に対応したい人や、為替リスクも含めて柔軟に管理したい人にとって、CFD+FXは非常に魅力的な選択肢となるでしょう。

もちろん、CFDやFXには特有のリスク(ロスカット・レバレッジ・流動性など)もありますが、仕組みさえ理解していれば、それはピクテ・ゴールドに潜むコストやラグ(時間差)のリスクよりも、よほどコントロール可能です。

「金とドルに投資したい」なら、わざわざ高コストで不透明な投資信託を選ぶ必要はありません。

これからの時代は、「自分で運用を設計する」時代です。

ピクテ・ゴールドが高騰している今だからこそ、その裏にある構造を理解し、より効率的で自由度の高い選択肢へとステップアップしてみてはいかがでしょうか。

● 金CFDとFXを取引するなら

CFDもFXも楽天証券でどちらも取引可能です。

もし口座をまだお持ちでなければ、この機会に準備しておくのがおすすめです。

※本記事は筆者個人の見解に基づくものであり、特定の投資判断を推奨するものではありません。

コメント