最近の株式市場は、下落する局面が増えており、増額されたNISAで買った株式投信が心配な状況がつづいていますね。

「NISAで買った株や投信を守りたい。でも売ってしまうと非課税枠がムダになる…」

そんな悩みを抱えている方にこそ、おすすめしたいのがCFD(差金決済取引)を使ったヘッジです。

この記事では、よくある「ベア型投信」との違いをわかりやすく比較しながら、NISAをそのままにして下落リスクを回避する最もシンプルな方法を解説していきます。

よくあるヘッジ手段「ベア型投信」の落とし穴

相場の下落リスクに備える手段として、「ベア型投信(インバース型)」を活用しようとする人は少なくありません。たとえば、日経平均が下落した際に、その3倍の値動きで利益が出る「ベア3倍型投信」などが代表的です。

しかし、こうしたベア型投信には見過ごせない弱点があります。

横ばい相場が続くとマイナスになる

ベア型投信は、対象指数の日次リターンに対して−◯倍で連動するよう設計されています。

つまり、指数が1日で+1%上がれば−1%下がり、1日で−1%下がれば+1%上がるというふうに、日々の値動きに対して反対方向に×◯倍で動くわけです。

一見すると、指数が行って戻れば、投信も元に戻りそうに思えますが、毎日の変動を「複利で」受け続けるため、実際にはそうなりません。

たとえば、指数が100と110を日々行き来するような「横ばい相場」であっても、ベア型投信は戻るたびに少しずつ減っていくのです。

このように、変動があるだけで価値が減ってしまう現象を「ボラティリティ・ドラッグ」と呼び、長期保有すればするほど不利になるという構造的な欠点があります。

もみもみしてるだけなのに、どんどん価格がさがっちゃう。それがベア型投信の落とし穴なのよねー♪

● 高コスト体質

- 信託報酬:年率1%前後が一般的

- 購入手数料も高い場合が大きく、とにかくコストが高い

NISAの枠を守りながら、しっかりヘッジしたいなら「CFD」

「NISAで投資した資産はそのまま持っていたいけど、相場が下がるのは怖い」

そんなときは、CFDを使ったヘッジが有効です。

CFDを使えば、NISA口座とは別に「売りポジション(ショート)」を立てることができます。つまり、NISAの非課税枠をそのまま残しながら、下落に備えることができるのです。

CFDなら「金額ベース」でピタッとヘッジできる

たとえば、あなたがNISA口座で300万円分の日経225連動型投信を持っていたとします。

このとき、CFDで日経225を300万円相当ショート(売り)すれば、指数の値動きによる損益をほぼ打ち消すことができます。

つまり、価格変動をほぼゼロに抑える=ピタッとヘッジが可能になるわけです。

コストは圧倒的に安い

ベア型投信と違って、CFDのコストは実質「スプレッド(買値と売値の差)」だけ。

信託報酬も販売手数料も一切かかりません。

しかも、日経225のようなメジャーな指数では、スプレッドもほんの数円程度と非常に小さく抑えられています。

ちなみに、GMOクリック証券では、日経225のスプレッドはなんと約3円前後。実質コストがほとんどかからず、高精度なヘッジが低コストで実現できるのです。

具体例:NISA口座の「日経225投信」をCFDでヘッジしてみる

たとえば、あなたがNISA口座で「日経225に連動するインデックス投信」を300万円分保有しているとしましょう。相場が不安定な今、「少し下がりそうだな…」と思っても、売ってしまえば非課税枠が失効してしまうのが悩みどころですよね。

そんなときに使えるのが、CFDによるショート(売り)ポジションです。

CFDを使ったヘッジの考え方

CFDでは、日経225を「枚数単位」で売買します。そこで、NISAで保有している金額に応じて、何枚売ればよいかを計算します。

枚数の計算方法

日経225 CFDは取引単位が10倍なので「1枚=指数×10」で計算されます。

たとえば、指数が30,000円のとき:

1枚あたりの取引金額 = 30,000 × 10 = 300,000

つまり、指数が30,000円なら、10枚でちょうど300万円分のヘッジになります。

ポイント整理

| 項目 | 内容 |

|---|---|

| NISA保有資産 | 日経225インデックス投信 300万円分 |

| ヘッジ方法 | 日経225 CFDを10枚ショート |

| 市場が1%下落した場合 | CFDで+3万円、投信で−3万円 → トータル±0 |

| NISAの非課税枠 | 維持(投信は売却していないため) |

| 実質的な保有コスト | CFDのわずかなスプレッドのみ |

このように、NISA口座の資産を一切動かさずに、低コストでピンポイントにヘッジできるのがCFDの大きな魅力です。

🔢 補足:投資額が300万円でない場合は?

以下の計算式で、必要な枚数を簡単に計算できます:

必要枚数 = 投資金額 ÷ (指数 × 10)

例:日経225が30,000円のとき、投資金額100万円なら

→ 100万円 ÷(30,000 × 10)= 3.3333枚 → 3.3枚売れば大体ヘッジ可能

※0.1枚単位で取引できるので、細かい調整もバッチリ

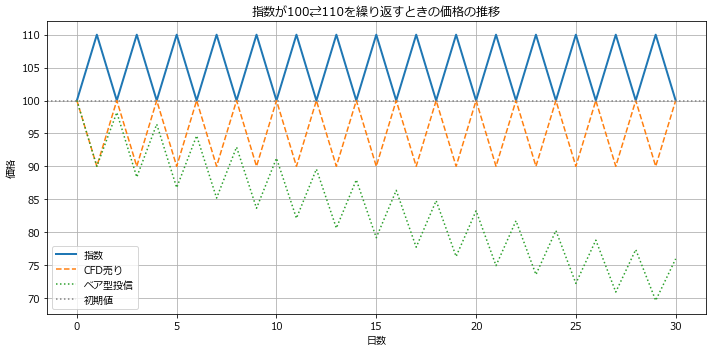

では、実際にベア型投信とCFDのパフォーマンスがどう違うかをシミュレーション結果のグラフで見てみましょう。きっとその差が直感的に理解できるはずです。

ベア型投信とCFDの違いは「時間が経つと一目瞭然」

下のグラフを見てください。これは指数価格が100と110でもみ合い相場になったときに、CFDの売り(-1倍)とベア型投信(−1倍)の価値がどう推移するかを30日間シミュレーションしたものです。

📈 シミュレーション結果:

✅ 青線…指数価格の推移(行って戻るを繰り返して元の水準)

✅ オレンジ線…CFDの売り→指数と逆の動きをしつつ元の水準を維持

✅ 緑の点線…ベア型投信の価格 → 指数の逆の動きをするがどんどん目減り

🎯 ポイントはここ!

- 市場が最終的に元に戻っても、ベア型投信は戻らない(=ボラティリティ・ドラッグ)

- 一方CFDは、価格が戻れば元の資産価値も戻る

👉 この違いは、特に横ばい相場・乱高下相場で致命的になります。

まとめ|「売らずに守る」ための現実的な選択肢

「NISAの資産は売りたくないけど、下げ相場が不安」――

そんなとき、ベア型投信ではなくCFDを使ったヘッジという選択肢があります。

ベア型投信は、複利の影響やコストによって、市場が横ばいでも価値が下がってしまうリスクがあります。一方、CFDなら投資額に応じてピタッと売り建てでき、ヘッジ効果も明確かつ低コスト。

投資環境が不安定な今だからこそ、「非課税メリットを守りながら備える方法」として、

CFDを活用したヘッジを検討してみてはいかがでしょうか?

コメント