「多通貨スワップ戦略」を最新データでアップデートしました。

2026年1月22日時点の共分散行列とスワップ水準をもとに、証拠金50万円・100万円での最適ポジションを算出しています。

戦略の理論や構築手順の詳細は、以下の関連記事で解説しています:

🔹 FXスワップで「多通貨スワップ戦略」を構築する!元本回収と安定収益を目指す方法とは?

🔹 多通貨スワップ戦略にトルコリラ導入!エクセルファイルを使ったポジションの決め方も解説

本稿では、現在の相場環境でどの通貨組み合わせが最も効率的か──その結論をシンプルに紹介します。

分析条件と「多通貨スワップ戦略」の概要

本記事のシミュレーションは、2026年1月22日時点の最新データをもとに作成しています。

各通貨のスワップ水準やリスク(価格変動・相関)を反映し、「1年間のスワップ収益が投資元本を上回ること目指す」という条件のもとで多通貨スワップ戦略のポジションを最適化しました。

💡 多通貨スワップ戦略とは?

「多通貨スワップ戦略」とは、複数の通貨ペアを組み合わせてスワップ収入を積み上げ、

一定期間で投資元本を回収し、その後は自分の資金を減らさずにスワップ収益を得続けることを目指す手法です。

イメージとしては、

最初に投じた資金が1年ほどでスワップとして戻り、

その後もポジションを維持したまま収益が積み上がる──

単一の高スワップ通貨に集中すると大きな評価損を抱えるリスクがあるため、

本戦略では通貨分散(共分散を考慮したリスク低減)がカギとなります。

今回の分析は、この「多通貨スワップ戦略」を2026年1月の環境で再構築したものです。

※この記事のシミュレーションは、GMOクリック証券の取引条件を前提としており、

スワップ水準とポジション上限はGMOクリック証券に準拠しています。

トルコリラ円(TRY/JPY)のスワップ調整について

過去6か月間(2026年1月時点)で、トルコリラは対ドルで年率15%前後の下落トレンドがあります。

GMOクリック証券のTRY/JPYの買いスワップは27円(年率27%)ですが、為替下落分を控除して、実効利回り12円(年率12%)へ調整して計算しています。

売り通貨ペアの制約について

売りポジションの通貨ペアを米ドル円・ユーロ円・英ポンド円の3通貨ペアに限定しています。

過去には、ポーランドズロチ円やニュージーランドドル円なども売り対象として検討していましたが、

- 売買コストが相対的に高いこと

- 直近1年間の共分散では捉えにくい不規則な値動きが見られること

といった理由から、流動性が高く、特性が比較的安定しているメジャー3通貨ペアのみを採用しています。

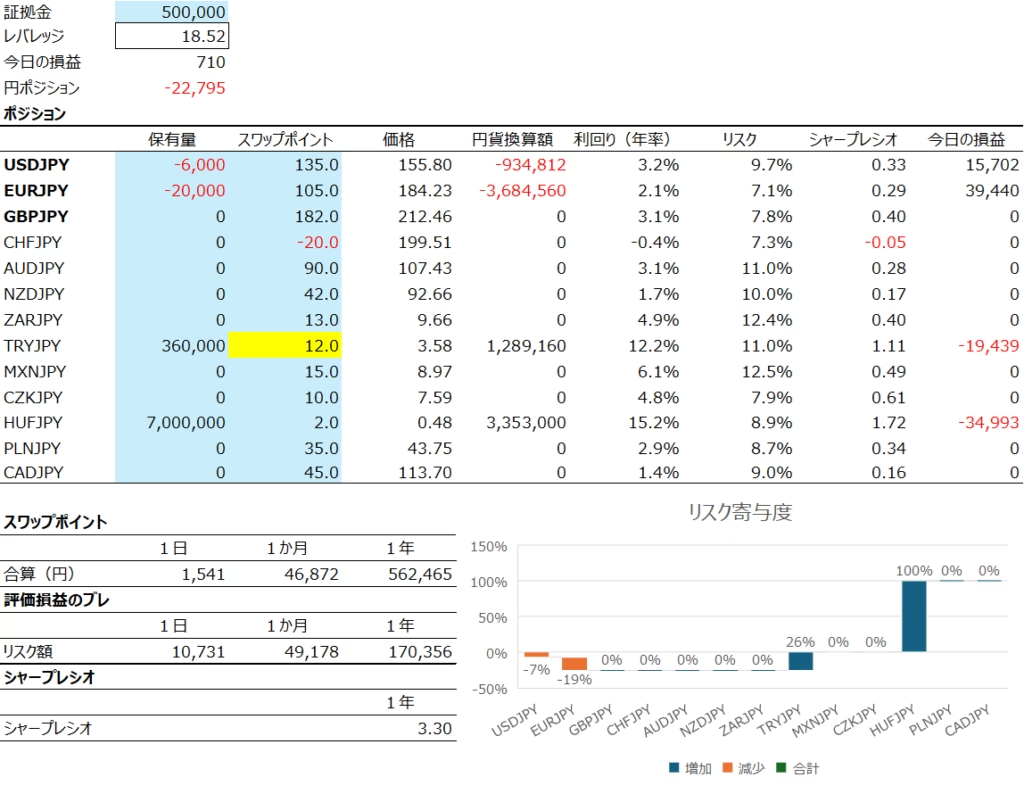

証拠金50万円の最適ポジション

まずは、証拠金50万円での最適ポジションを見ていきましょう。

条件は「1年間のスワップ収益が元本(50万円)を上回ることを目指す」こと。

そのうえで、リスク(評価損益のブレ)が最小となる通貨の組み合わせを求めました。

証拠金50万円での最適ポジション

50万円ポートフォリオの特徴

- ハンガリーフォリント/円とトルコリラ/円がスワップ収益の柱。

高いスワップにより、スワップ獲得のエンジンとなります。 - ユーロ/円・米ドル/円ショートがリスク抑制に寄与。

ハンガリーフォリント円とトルコリラ円のリスクを抑制します。 - 結果的に、リターン約56万円/リスク約17万円/シャープ3.3超という非常に高効率なポートフォリオとなりました。

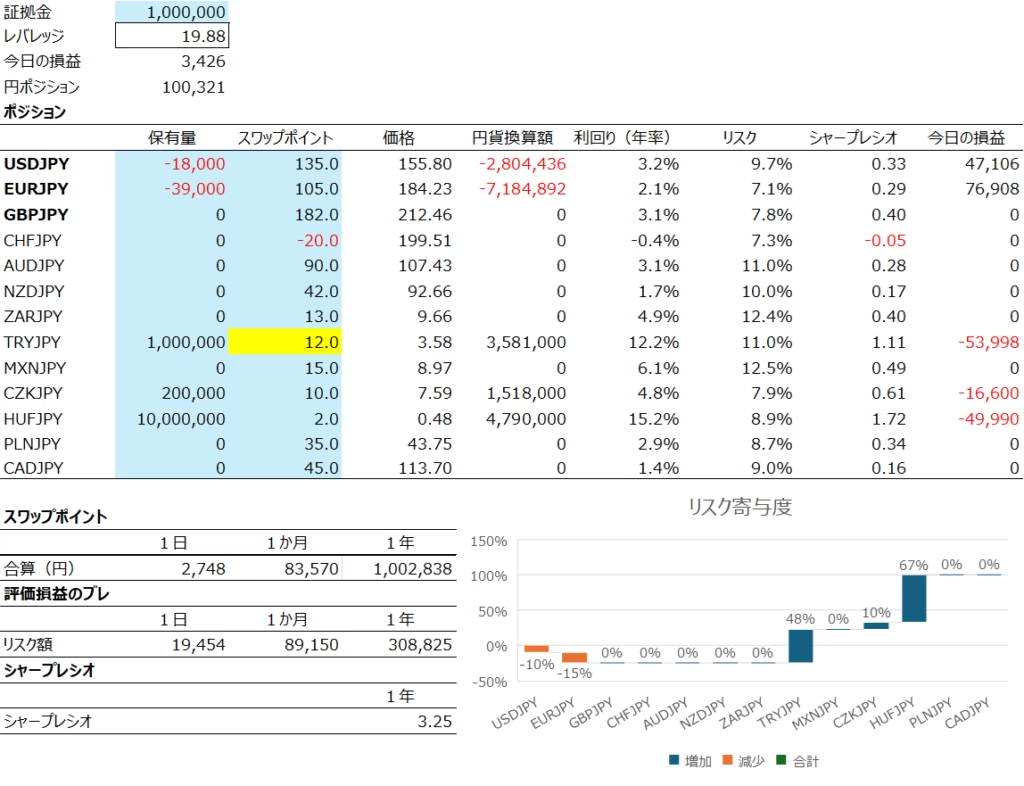

証拠金100万円の最適ポジション

次に、証拠金100万円での最適ポジションを見ていきましょう。

分析条件は50万円ケースと同様に「1年間のスワップ収益が元本を上回る」こと。

証拠金を倍にすると、ハンガリーフォリント円(HUF/JPY)とトルコリラ円(TRY/JPY)が上限に達するため、残余のリスク・収益配分は他通貨ペアでバランスを取ることが重要になります。

証拠金100万円での最適ポジション

100万円ポートフォリオの特徴

- ハンガリーフォリント/円とトルコリラ/円がスワップ収益の柱。

高いスワップにより、ポジション上限(HUF=1000万通貨、TRY=100万通貨)に到達。 - チェココルナ/円が追加的なスワップ向上に貢献。

- ユーロ/円・米ドル/円ショートがリスク抑制に寄与。

ハンガリーフォリント円とトルコリラ円のリスクを抑制します。 - 結果的に、リターン約100万円/リスク約31万円/シャープ3.3という非常に高効率なポートフォリオとなりました。

今月から、スイスフラン/円買いのポジションがなくなりました。日銀の利上げやポジションの変化により、スイスフラン/円買いのマイナススワップが大きくなったことから、組み入れられなくなったと推測されます。

📂 シミュレーションファイルのダウンロード

実際に本稿で使用したシミュレーションExcelを公開しています。

スワップ水準やレバレッジ、通貨ごとの上限を入力すれば、あなた自身の条件で同様の最適ポジションを計算できます。

※このシートは学習用サンプルです。実際の投資成果を保証するものではありません。

※スワップポイントはGMOクリック証券(2026年1月22日時点)に基づいています。

※開くときに「コンテンツの有効化」をクリックすると、最新レートが自動取得されます。

👉👉エクセルファイルの具体的な使い方については、以下の記事も参考にしてください。

多通貨スワップ戦略にトルコリラ導入!Excelソルバーを使ったポジションの決め方も解説

まとめ

今回の検証では、2026年1月時点の最新スワップ水準と為替データに基づき、多通貨スワップ戦略の最適ポジションを再構築しました。

結果として、ハンガリーフォリント円を中心に据えつつ、トルコリラ円を加えることでスワップ収益を高め、同時に分散効果によってリスクを抑えることが可能であると確認できました。

多通貨スワップ戦略の本質は、単一通貨に依存せず、「高スワップ × 分散 × リスク最小化」を同時に実現する点にあります。

市場環境や金利差が変動しても、最新データに基づいて、ポジションを見直すことで、この戦略は長期的にも有効性を保てます。

多通貨スワップ戦略を行うGMOクリック証券の口座開設が必要

多通貨スワップ戦略ができるかどうかは、業者選びで決まります。

GMOクリック証券は、今回の検証でも見たとおり「フォリント円スワップの高さ」で他社を圧倒。

せっかく戦略を知っても、スワップが低い業者では再現できません。

👉 GMOクリック証券の詳細はこちら

コメント