FXのスワップ投資では、「高金利通貨を選ぶ」ことばかりが注目されがちです。

しかし実際に運用してみると、どの通貨と組み合わせるかによって、安定感も、値動きの大きさも、大きく変わってきます。

分散したつもりなのに同じ方向に動いたり、ヘッジのつもりが逆に不安定になったり。

そんな経験をしたことがある方も多いのではないでしょうか。

本記事では、通貨のイメージや感覚に頼るのではなく、過去の値動きの特徴をもとに通貨ペアを整理し、「分散」と「ヘッジ」をどう考えればよいかを、図を使ってシンプルに説明します。

通貨ペア選びに、もう少し納得感がほしい。

そんな方に向けた内容です。

複数の通貨ペアを活かした「多通貨スワップ戦略」については以下の記事が参考になります。

FXスワップで「多通貨スワップ戦略」を構築する!元本回収と安定収益を目指す方法とは?

スワップ投資は、なぜ通貨ペア選びが難しいのか

FXのスワップ投資というと、まず注目されるのは「高金利通貨」でしょう。

トルコリラ円、メキシコペソ円、南アフリカランド円──どれも高いスワップが魅力で、候補に挙げること自体はそれほど難しくありません。

問題は、その次です。

「分散したほうがいい」と聞いて、メキシコペソ円と南アフリカランド円を組み合わせてみた。

でも、相場が荒れるとなぜか両方同じ方向に動く。

分散しているつもりなのに、含み損が同時に膨らむ。

あるいは、トルコリラ円のリスクを抑えようとして、スイスフラン円を売ってヘッジしてみた。

理屈では“高金利通貨×低金利通貨”の組み合わせですが、実際には思ったほど安定せず、むしろ値動きが大きくなったと感じることもあります。

こうした経験は、決して珍しいものではありません。

多くの場合、

- チャートを見比べて

- 通貨のイメージ(新興国通貨、避難通貨、資源国など)を頼りに

- なんとなく「良さそう」な組み合わせを作っている

というのが実情ではないでしょうか。

しかし、このやり方には限界があります。

なぜなら、通貨ペアが「なぜ」「どんな理由で」動いているのかが、感覚的なイメージだけでは見えにくいからです。

今回の記事では、通貨ペアを感覚やイメージではなく、定量的な特徴にもとづいて整理し直すことを試みます。

通貨ペアをグループ分けし、

- 分散効果を期待できる組み合わせ

- ヘッジ効果を狙いやすい組み合わせ

を、もう少し納得感のある形で考えてみたいと思います。

いきなり組み合わせを考えない。まず通貨の「性格」を整理する

通貨ペアの組み合わせが難しく感じる理由は、いきなり「何と何を組み合わせるか」を考えてしまうからかもしれません。

本来その前に考えるべきなのは、その通貨ペアが、

- どんな理由で動いているのか

- どんな局面に弱く、どんな局面に強いのか

という点です。

たとえば、

- 高金利通貨だから

- 新興国通貨だから

- 避難通貨だから

といった分類はよく使われますが、それだけでは実際の値動きの近さ・遠さまでは分かりません。

そこで本記事では、通貨ペアをイメージや印象で分類するのではなく、過去の値動きの“似て・非なる”をもとに整理するというアプローチを取ります。

今回使った手法

- 通貨ペアの収益率の相関を計算

- 相関構造をもとに、主成分分析(PCA)で通貨ペアの特徴を少数の軸に要約

- その結果を使って、動きが似ている通貨ペア同士をグループ分け(k-means)

※ 数式や専門知識は不要です。

※ 重要なのは「結果として、どんな位置関係になるか」です。

ここで大切なのは、最初から通貨をカテゴリー分けしないという点です。

「高金利」「低金利」「新興国」「先進国」といったラベルをあらかじめ貼るのではなく、値動きの近さにもとづいて、結果としてグループができる。

この順番にすることで、

「なぜこの通貨同士が組みやすいのか」

「なぜこの組み合わせはヘッジになりにくいのか」

を、あとから自然に説明できるようになります。

次の章では、この方法で整理した通貨ペアを実際の図として可視化し、そこから何が読み取れるのかを見ていきます。

通貨ペアを「地図」にして可視化してみる

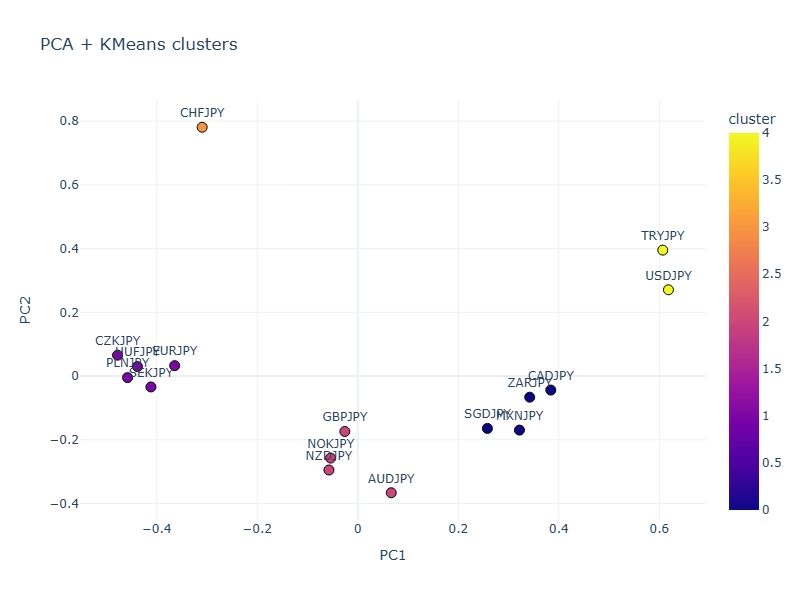

先ほどの方法で、主要な通貨ペアを整理し、主成分分析の結果を 2次元の図として可視化しました。

この図は、通貨ペア同士の“距離”を視覚的に表した地図だと考えてください。

- 点が近い通貨ペアほど

→ 値動きの理由が似ている - 点が離れている通貨ペアほど

→ 値動きの理由が異なる

という関係になっています。

PC1・PC2は「名前のない軸」

ここで注意しておきたいのは、PC1・PC2という軸は、最初から意味が決まっているものではない、という点です。

これらはあくまで、相関構造から統計的に抽出された「通貨ペアの違いを最もよく説明する軸」にすぎません。

しかし、実際に通貨ペアの配置を眺めてみると、それぞれの軸がどんな性格の違いを表しているかが見えてきます。

横軸:PC1(キャリートレード因子)

横軸方向を見ると、右側に行くほど、次のような特徴を持つ通貨ペアが並んでいます。

- 円安局面で上昇しやすい

- リスクオンの影響を強く受ける

- キャリートレード色が濃い

一方、左側に行くほど、

- 円キャリーの影響が相対的に小さい

- 欧州通貨やディフェンシブ通貨が多い

といった傾向が見られます。

この軸は、「キャリートレードのリスクをどれだけ背負っているか」を表す軸と解釈できます。

縦軸:PC2(ディフェンシブ ↔ 景気感応)

縦軸を見ると、上側と下側で、はっきりと性格が分かれています。

- 上側:

- CHFJPY など

- リスク回避局面で選好されやすい通貨

- 下側:

- AUDJPY、NZDJPY、NOKJPY など

- 景気循環やコモディティ価格の影響を受けやすい通貨

この軸は、「景気循環やショック時にどう振る舞うか」を表す軸と考えることができます。

グループ分けは“結果として”現れる

図には、k-means法によるグループ分けも色分けで示しています。

ここで重要なのは、あらかじめ通貨を分類したわけではないという点です。

- 高金利だから

- 新興国だから

といった理由ではなく、値動きの近さにもとづいて、結果としてグループができている。

そのため、

- 同じ高金利通貨でも、意外と離れた位置にあるもの

- 一見性格が違いそうでも、実は近い位置にあるもの

が、はっきりと分かります。

次の章では、この「距離」という考え方を使って、スワップ投資での通貨ペアの組み合わせ方を

具体的に整理していきます。

距離が近いか、遠いかで通貨ペアの「役割」が決まる

この図を眺めていると、通貨ペア同士の距離が気になってくると思います。

実は、この距離こそが、スワップ投資における通貨ペア選びのヒントになります。

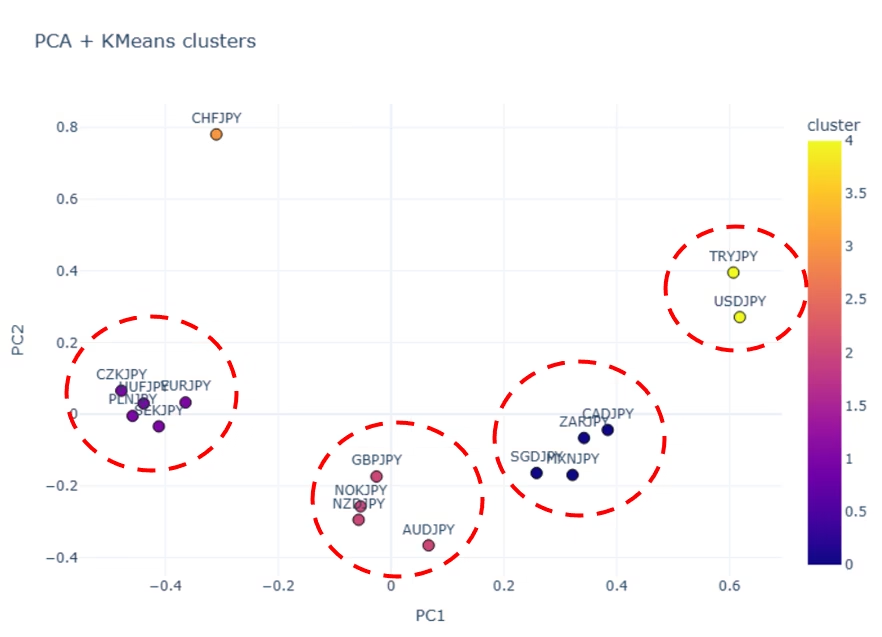

距離が近い通貨ペア同士は「ヘッジ向き」

図の中で、互いに近い位置にある通貨ペアは、同じような理由で動いている可能性が高いと考えられます。

下の図のとおり、赤枠で囲まれている通貨ペア同士は距離が近く似たような動きをする傾向があります。

このような通貨ペアのグループ内で、一方が高金利でもう一方が低金利の通貨ペアという組み合わせを見つけることができれば、

- 為替変動が相殺されやすく

- ポジションの値動きが比較的安定し

- スワップを取りやすい

というポジションを作ることができます。

たとえば、

- トルコリラ円とドル円

- フォリント円とユーロ円

のように、距離が近く、かつ金利差がある組み合わせは、ヘッジを意識したスワップ戦略と相性が良いと考えられます。

ここで大切なのは、「高金利×低金利」だけを見るのではなく、“どれくらい近いか”を同時に確認するという点です。

この図によると、メキシコペソ円は、米ドル円売りじゃなくてカナダドル円売りを組み合わせたほうがいいのか!道理で、不安定だったわけだな♪

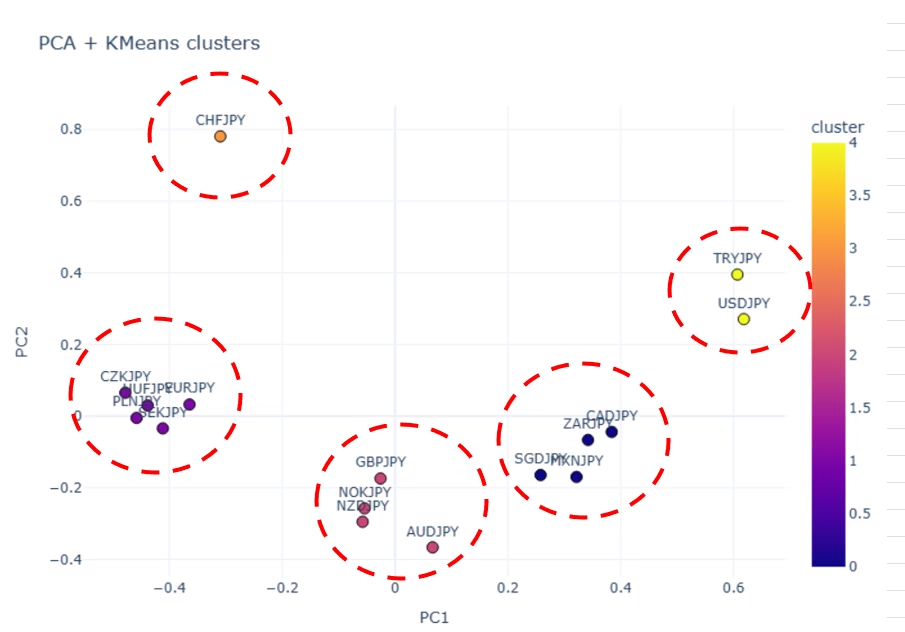

距離が遠い通貨ペア同士は「分散向き」

一方で、図の中で大きく離れている通貨ペア同士は、値動きの理由が異なる可能性が高いことを示しています。

下の図から分かる重要な点は、赤枠で囲われたグループ同士のあいだには、はっきりと距離があるということです。

この距離は、単なる通貨の違いではなく、「値動きの理由がどれくらい異なっているか」を表しています。

異なるグループに属する通貨ペア同士を組み合わせることで、

- 一方が不調な局面でも

- もう一方が必ずしも同じ方向に動くとは限らず

結果として、ポートフォリオ全体の値動きが緩やかになる=分散効果が働きやすくなります。

たとえば、

- メキシコペソ円や南アフリカランド円

(右下の高金利・リスクオン寄りのグループ) - ユーロ円やフォリント円

(左側の欧州通貨グループ)

は、図の上でもかなり離れた位置にあります。

このような通貨ペア同士は、日々の値動きが同時に大きく動くとは限らないため、スワップ投資においては分散効果を狙った組み合わせとして検討する余地があります。

また、

- CHFJPY は図の中でも他の通貨ペアから大きく離れた位置

いわば、ディフェンシブな性格を持つ独立した存在として見て取れます。

こうした通貨をポートフォリオに組み込むことで、リスク局面での値動きをやや和らげる役割を期待することもできます。

まとめ|通貨ペア選びは「役割」を意識する

FXのスワップ投資では、高金利通貨を選ぶだけでは不十分です。

重要なのは、どの通貨と組み合わせるか、そしてその組み合わせにどんな役割を持たせるかです。

通貨ペア同士の距離を見ると、

- 距離が近い通貨ペアは、値動きが似ており、スワップを安定させやすい

- 距離が遠い通貨ペアは、値動きの理由が異なり、分散効果を期待しやすい

という違いが見えてきます。

こうして通貨ペアの性格を整理したうえで、はじめて「配分をどうするか」「全体をどう最適化するか」を考えると、最適化の結果にも納得感が出てきます。

複数の通貨ペアを組み合わせて、元本回収と安定収益を狙う考え方については、以下の記事で詳しくまとめています。

実際に運用するなら

今回紹介したような考え方は、「考え方」だけで終わらせても意味がありません。

実際に複数の通貨ペアを組み合わせて運用できる環境があって、はじめて活きてきます。

その点で、多通貨のスワップ投資を実践する環境としては、GMOクリック証券は使いやすい選択肢の一つだと思います。

- 主要通貨から高金利通貨まで、取り扱い通貨ペアが多い

- スワップポイントが業界最高値である

- ポジション管理・建玉管理がしやすい

といった点は、今回のように「通貨ペアの組み合わせ」を意識した運用と相性が良いです。

これから

- 多通貨でスワップ戦略を組みたい

- 通貨ペアごとに役割を分けて運用したい

と考えている方は、実際の運用環境として一度チェックしてみてもいいかもしれません。

👉 GMOクリック証券の口座開設はこちら

コメント