CFDはハイリスクな取引手法だと思っていませんか?

確かにレバレッジをかけっぱなしにすると、資産が削られてしまう“ボラティリティ・ドラッグ”に悩まされることもあります。

でも実は、「上昇トレンドでは攻め、下落時は守る」というシンプルなルールだけで、CFDでも安定した運用が可能になります。

本記事では、米国でも検証されたLeverage Rotation Strategy(LRS)をベースに、200日移動平均を活用したCFDレバレッジ戦略をわかりやすく解説。

「リスクを抑えてリターンを最大化したい」あなたに、最適なアプローチをご紹介します。

なぜCFDのレバレッジ運用は危険視されるのか?

CFD(差金決済取引)は、少額の証拠金で大きなポジションを取れる魅力がある一方、「ハイリスク」として敬遠されがちです。

特に、レバレッジをかけたまま放置すると、価格の上下動(ボラティリティ)によって、 思ったよりリターンが伸びない、むしろ資産が減ってしまう「ボラティリティ・ドラッグ現象」が起こり得ます。

👉 この現象については、こちらの記事でも詳しく解説しています。

ではどうすれば、「高成長のチャンス」は活かしつつ、「大きな損失」は避けられるのでしょう。

レバレッジの調整方法

答えは “レバレッジの上げ下げ” にある

重要なのは、常にレバレッジをかけ続けるのではなく、市場の状態に応じてON/OFFを切り替えること。

そして、その判断を簡単にしてくれるのが、「200日移動平均」です。

200日移動平均を使ったシンプル戦略

以下は、実際に米国で検証された戦略「Leverage Rotation Strategy(LRS)」です:

- S&P500が200日移動平均より上にある → レバレッジをかけて投資

- 200日移動平均を下回ったら → リスクオフ(現金またはT-Bill等に退避)

これだけで、

- 暴落(高ボラ局面)を避け

- 上昇トレンドではレバレッジの恩恵を受ける

という理想的な運用が可能になります。

📚 この戦略は、Michael A. Gayed氏による『Leverage for the Long Run(2021)』で提案・検証されたものです。論文では1928年以降のS&P500に基づくバックテストを通じて、移動平均を用いたレバレッジ調整戦略が、Buy & Holdを上回るリスク調整後リターンを達成することが示されています。

実際のパフォーマンスは?

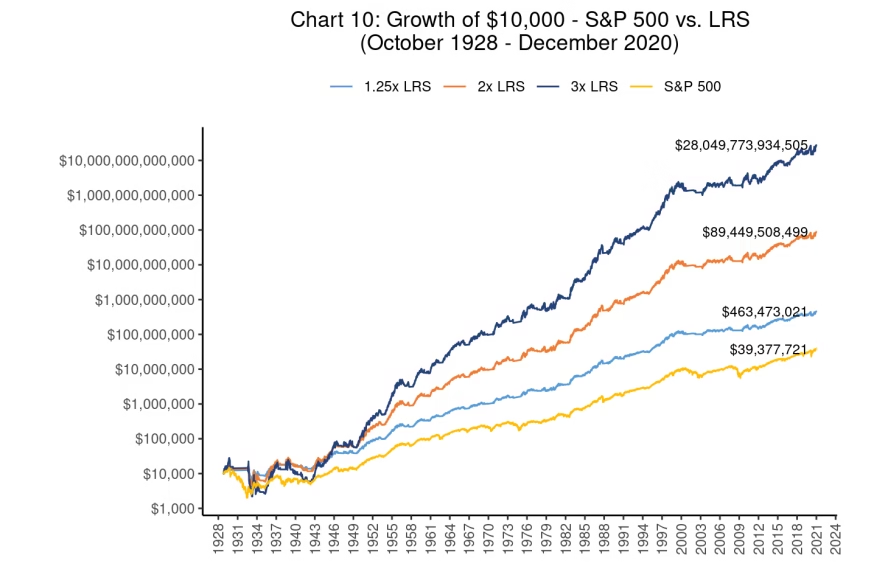

1928年以降のS&P500を使った検証では:

- LRSを使うことで、最大ドローダウンを大幅に削減

- 2倍・3倍のレバレッジでも、Buy & Holdより早く資産の回復が可能

- シャープレシオやソルティノレシオといったリスク調整後の成績も良好

という結果が得られました。

以下が、シミュレーションによる結果です。Buy & Holdよりも、LRSをつかって、レバレッジを掛けつつ、リスクが高い局面(200日移動平均より下になったとき)にリスクを落とすことでパフォーマンスが上がることがわかります。

もちろん、

- 横ばい相場では”だまし”のシグナルもあり、絶対的な勝率ではありませんが、

- リスク管理の観点で非常に優れた手法です。

CFDでどう応用する?

この戦略は、CFD取引でも簡単に応用可能です。

たとえば、日経225や米国株指数であるS&P500のCFDを対象に、以下のような方法で200日移動平均を確認できます:

DMM CFDでの確認方法

DMM CFDでは、銘柄詳細ページのチャート設定メニューから「移動平均線」を追加し、パラメータを「200」に設定するだけで表示できます。

TradingViewでの確認方法

TradingViewでは、チャート画面の左上にある「インジケーター」ボタンから「SMA(単純移動平均)」を選び、期間を「200」に設定します。

上抜け → レバレッジON(例:2〜3倍ポジション) 下抜け → レバレッジOFF(現金化orヘッジ)

まとめ:CFDの“賢い”レバレッジ運用とは?

CFDは「レバレッジ=危険」というイメージを持たれがちですが、 本当に危険なのは高ボラティリティ環境で、高いレバレッジを維持することです。

200日移動平均のような“簡単で再現性のあるルール”を活用することで、

- 損失のリスクを抑え

- 上昇トレンドで大きなリターンを狙う

という、攻守バランスのとれた戦略を実践できます。

ぜひ一度、あなたの取引にも取り入れてみてください。

コメント