トルコリラ円のチャートを見て、「ずっと下がってるな……」と思ったことはありませんか?

長年にわたって右肩下がりが続くこの通貨ペア。

「もう少し安くなってから買おう」と思っているうちに、チャンスを逃してしまう人も多いはずです。

しかし、実はその考え方こそがトルコリラ円投資の落とし穴です。

この通貨は、値上がり益を狙うよりもスワップポイントでじっくり積み上げることに本質があります。

つまり、“いつ買うか”ではなく、“どれだけ長く持つか”が成果を左右します。

この記事では、

・トルコリラ円がなぜ下がり続けるのか

・「買い時」を探すことが意味をなさない理由

・そして、なぜ「いま買う」ことが最も合理的なのか

をデータと構造から丁寧に解説します。

下がり続けるように見えても、時間を味方につける運用こそが成功への近道。

トルコリラ円との正しい向き合い方を、ここで整理してみましょう。

トルコリラ円の本質:値動きではなくスワップで時間を味方にする

トルコリラ円に投資するとき、多くの人が「そろそろ反発するかも」と思って買い時を探します。

しかし、その考え方こそがトルコリラ投資の落とし穴です。

トルコリラ円は、値上がり益を狙う通貨ペアではありません。

この通貨の最大の魅力は、為替差益ではなく、毎日受け取れるスワップポイントにあります。

為替レートがじわじわ下がっても、スワップが積み重なればトータルではプラスになる――それがこの通貨の戦い方です。

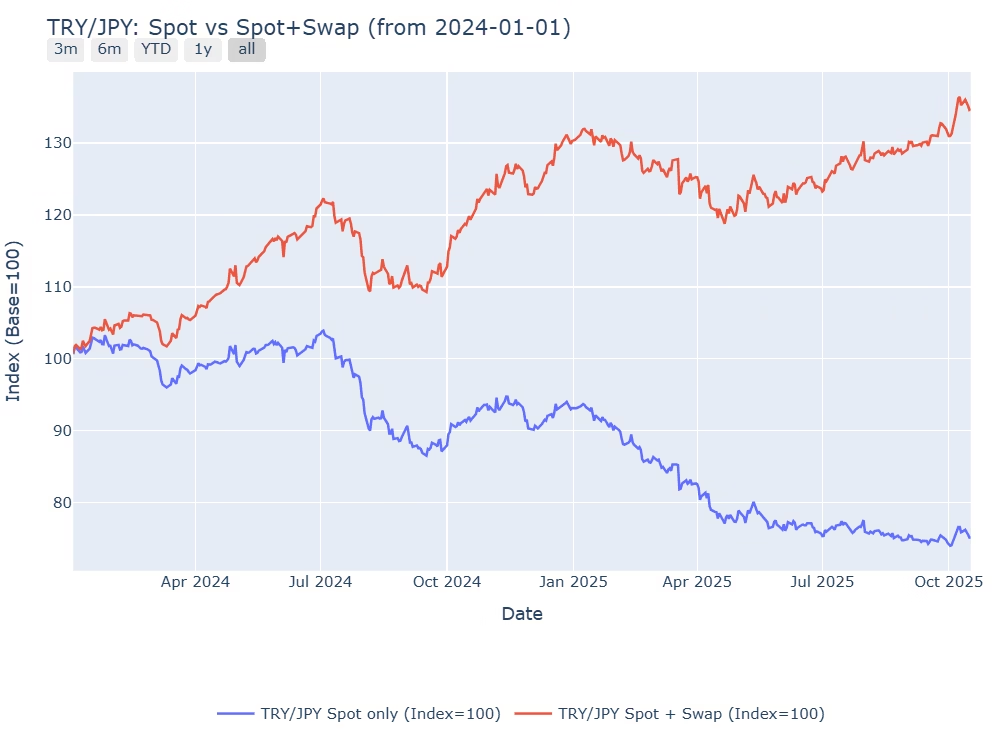

トルコリラ円:スポットのみ vs スワップ込みリターン(2024年〜)

上のグラフでは、青線が「スポット(為替変動のみ)」、赤線が「スワップを加えたトータルリターン」です。

同じ通貨を同じ期間保有しても、スワップ込みでは右肩上がりになっていることがわかります。

これこそが、トルコリラ円の本質――「値動きではなく、時間で稼ぐ通貨」です。

トルコリラは対ドルで緩やかに下落するようコントロールされており、「上がる」タイミングを狙っても報われにくい。

為替益を狙うよりも、どれだけ長く保有してスワップを積み上げるかが勝負になります。

なぜトルコリラ円で「買い時」を狙うのは無意味なのか

トルコリラ円を見ていると、「もう少し安くなってから買いたい」と思う瞬間があります。

しかし、実はその“タイミングを狙う”という発想こそが、もっとも非効率な戦略です。

トルコリラ円の値動きは、トルコ要因ではなくドル円で決まる

まず知っておきたいのは、トルコリラ円の値動きの大部分はトルコ要因ではないという点です。

為替レートの構造を分解すると、トルコリラ円(TRY/JPY)は「トルコリラ/米ドル(TRY/USD)」と「米ドル/円(USD/JPY)」の掛け算でできています。

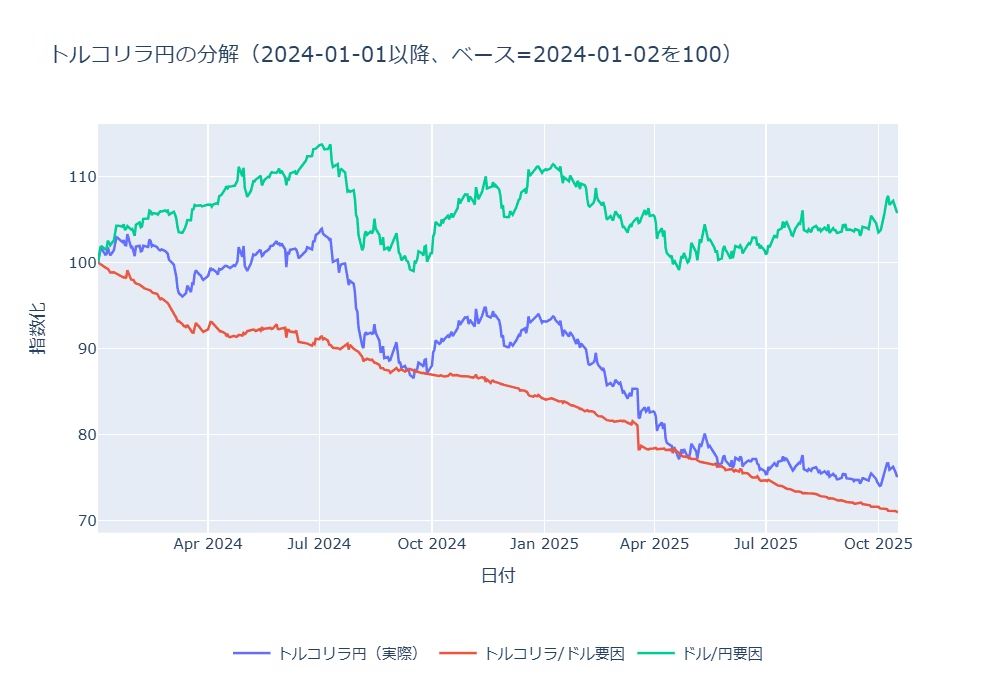

トルコリラ円の分解(2024年以降)

上のグラフは、トルコリラ円(青)、トルコリラ/ドル(赤)、ドル/円(緑)を2024年初を基準(=100)として指数化したものです。

トルコリラ/ドルはじわじわと下落し、ドル/円は上下しながら上昇しています。

結果として、トルコリラ円(青線)はドル円のように動きながら下がり続けていることがわかります。

ここで重要なのが、トルコリラの対ドル相場は「自然に下がっている」のではなく、トルコ政府・中央銀行が緩やかに下落するようコントロールしているという点です。

具体的には、国内インフレ率の範囲内で通貨安を容認しつつ、輸出競争力を保ちながら急落を防ぐ「クローリング・ペッグ」に近い運営を行っています。

そのため、トルコリラ/ドルはインフレ率に見合ったペースで下落し続ける構造的な性質を持っており、上昇することは極めて稀です。

この構造を踏まえると、トルコリラ円を「トルコ経済のニュース」で予測するのはほぼ無意味です。

為替レートを動かしているのは、トルコではなくドル円のボラティリティだからです。

短期売買は、スワップの時間価値を捨てる行為

この構造を理解すると、「安値を待って買う」だけでなく、「上がったら利確して、下がったら買い直す」という短期売買の発想も非効率であることがわかります。

トルコリラ円はボラティリティが比較的小さい一方で、スプレッド(取引コスト)は非常に大きく、さらにスワップが日々積み上がる仕組みです。

つまり、ポジションを手放すたびにスワップの“時間価値”を失っているのです。

「少し上がったから一度利確しよう」と思っても、その間スワップは受け取れず、再度買い直すときには再びスプレッドを支払うことになります。

この繰り返しでは、スワップの複利効果を削りながらコストだけを重ねる結果になってしまいます。

短期売買は、理論上はタイミング次第で有利に見えても、実際には「スプレッド+スワップ機会損失」の壁を超えられない。

結局のところ、長期で保有してスワップを積み上げる方が、圧倒的に効率的なのです。

スプレッドの重さが短期取引を不利にする

トルコリラ円の取引コストが0.4%(スプレッド1.4銭、レート3.5円)に対して、ドル円は0.0013%(スプレッド0.2銭、レート150円)です。

つまり、トルコリラ円はドル円の約300倍の取引コストを常に支払っていることになります。

この高コスト構造では、短期で値幅を抜こうとすればするほどスプレッド負けし、トータルのリターンはスワップ投資を下回ります。

“うまく買って売る”よりも、“早く買って長く持つ”ほうが合理的――

それがこの通貨ペアの本質です。

チャートの“下髭”は罠?トルコリラ円で安値を狙えない理由

トルコリラ円のチャートを眺めていると、時折「下髭(したひげ)」が目立つ局面があります。

一瞬だけレートが大きく下がっているように見えるため、「このタイミングで買えれば最高だ」と思う人も多いでしょう。

しかし、実際にはその価格で投資家は買うことはできません。

一般的にチャートのデフォルト表示は「ビッド(売値)」であり、その瞬間の「アスク(買値)」はまったく別の位置にあるからです。

下髭=安値ではなく、スプレッドの拡大

トルコリラ円は、ドル円などのメジャー通貨に比べて流動性が低く、特に変動が大きくなった時や早朝・夜間のタイミングではスプレッド(買値と売値の差)が大きく広がることがあります。

このときチャートには“急落のような形”が現れますが、実際には売値(ビッド)が下がっただけで、買値(オファー)は下がっていないケースが多いのです。

この仕組みは、実際のチャートを比較すると一目瞭然です。

下の2枚は、同じ時間軸(1時間足)でBid(売値)チャートとAsk(買値)チャートを並べたものです。

BidチャートとAskチャートの違い(トルコリラ円・1時間足)

Bidチャートでは下髭が目立ち、「急落して安く買えそう」に見えます。

しかしAskチャートを見ると、同じ時間帯に価格がほとんど下がっていないどころか、むしろ上昇(上髭)していることがわかります。

つまり、チャート上で見える“安値”は、実際にはスプレッド拡大による錯覚にすぎないのです。

結論:トルコリラ円は“待つ”より“持つ”が正解

トルコリラ円は、上がることを期待する通貨ではありません。

ドル円の動きに左右されながら、トルコリラ/ドルが緩やかに下落する――

その構造のなかで、値上がり益を狙うのは非効率です。

短期売買や押し目買いで有利に立とうとしても、スプレッドとスワップ機会の損失でリターンは削られます。

結局のところ、トルコリラ円はタイミングを狙う通貨ではなく、時間を味方につける通貨です。

だからこそ、買うべきタイミングを探すよりも、「早く買って長く持つ」ことが最も合理的な選択になります。

――トルコリラ円は、“待つ通貨”ではなく、“持つ通貨”。

そして、買うなら――今でしょ。

💡 高スワップでトルコリラ円を運用するなら

GMOクリック証券は、主要FX会社の中でもトルコリラ円のスワップポイントが高水準。

取引ツールも使いやすく、スプレッドも安定しています。

長期でスワップを積み上げるには、もっともバランスの取れた選択肢の一つです。

👉 GMOクリック証券の詳細はこちら

📚 関連記事

👉 多通貨スワップ戦略にトルコリラ導入!エクセルファイルを使ったポジションの決め方も解説

トルコリラを含めた複数通貨でスワップを最適化する方法を、実際のエクセルファイルを使って紹介しています。

コメント